글로벌 스마트폰 제조사들이 플래그쉽 모델에 OLED 디스플레이를 채택했다. OLED 수요에 대응하기 위해 디스플레이 업체들이 적극적으로 OLED 디스플레이 설비 투자에 나섰다. 이에 톱텍의 자동화 설비 수요도 크게 증가했다.

▷ OLED 디스플레이 시장 확대..2017년 매출액 전년 대비 189%↑

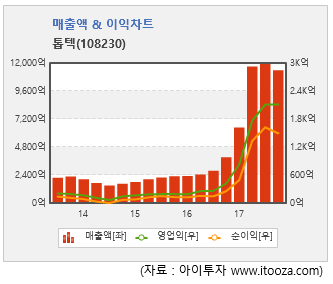

톱텍은 최근 몇 년간 매출의 급격한 성장이 돋보인다. 2014년 1647억원이던 매출액(이하 연결 재무재표)은 2015년 2306억원, 2016년 3927억원으로 증가했다. 2017년 매출액은 1조1384억원이다. 매출 증가율도 상승했다. 2015년 매출은 2014년 대비 23% 증가했다. 그러나 2016년과 2017년 전년 대비 매출 증가율은 각각 92%, 189%로 급격히 상승했다.

톱텍의 매출 성장 배경에는 디스플레이의 변화가 있다. 글로벌 스마트폰 제조사들은 기존의 LCD 디스플레이 대신 OLED 디스플레이를 주력 상품의 액정으로 채택했다. 삼성전자의 S8과 아이폰X에 OLED 디스플레이가 채택됐다.

OLED(유기 발광 다이오드)는 차세대 디스플레이로 주목받는다. 각각의 LED 소자가 독립적으로 빛을 내는 방식으로 LCD와 달리 백라이트가 필요 없다. 따라서 본연의 색감을 그대로 표현할 수 있다는 장점을 갖는다. 또한, 시야각이 넓고 화면에 잔상이 남지 않아 스마트폰은 물론 TV와 같은 가전 제품 등에 사용되고 있다.

OLED의 수요 증가는 삼성디스플레이향 매출 증가로 이어졌다. 삼성디스플레이는 삼성전자의 갤럭시 모델과 애플의 아이폰X에 모두 OLED를 납품한다. 2014년 834억원, 2015년 204억원에 그쳤던 디스플레이 관련 수주는 2016년 5329억원, 2017년 4004억원으로 급증했다. 2016년에 맺어진 대부분의 계약은 2017년까지 공급이 이어져 2017년 매출이 크게 성장한 배경이 됐다.

[표1] 2016년~2017년 톱텍 수주 계약

(자료 : 아이투자)

다만, 올해 실적 성장은 다소 어려울 것으로 판단된다. 대부분의 수주 계약이 지난해 2분기 안에 완료됐다. 추가 수주도 어려울 것으로 업계는 전망하고 있다. 올해 스마트폰 업체는 LCD 디스플레이로의 회귀를 보이고 있기 때문이다. 업계는 비싼 단가와 아이폰 X의 판매 부진이 OLED 수요 감소로 이어졌을 것이라고 예상했다.

▷ 매출과 이익 개선.. ROE 45% 기록

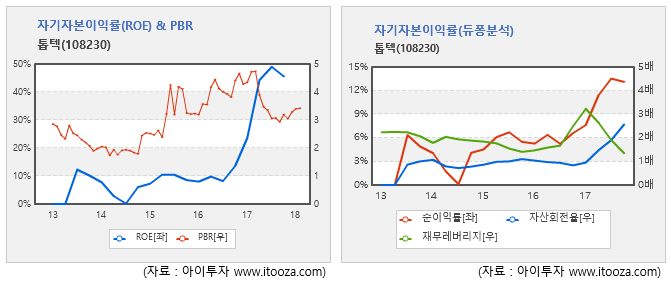

이익 개선은 ROE(자기자본이익률) 상승으로 이어진다. 자본이 늘어나는 속도를 의미하는 ROE는 2013년 10.1%에서 2017년 45.5%로 상승했다. 2016년 ROE는 13.6%다.

톱텍의 ROE 상승은 순이익률과 자산회전율 상승이 맞물렸다. 순이익률은 매출액 대비 순이익의 비중을 의미한다. 2014년 3분기 순이익률은 0.1%로 2013년 이후 최저점을 기록했다. 이에 2013년 10.1%였던 ROE가 2014년 3분기 0.1%로 하락했다. 그러다 2014년 3분기 이후 이익이 개선되면서 순이익률과 ROE 모두 개선됐다. 순이익률은 2016년 6.5%에서 2017년 13.1%로 상승했다.

2017년에 급격히 상승한 자산회전율(매출액/자산)도 ROE 상승에 영향을 미쳤다. 2016년 0.8배였던 자산회전율은 2017년 2.5배가 됐다. 2017년 톱텍의 매출이 전년 대비 189% 급증한 반면, 부채 상환으로 자산은 자본총계 증가에도 오히려 소폭 줄면서 자산 증가 대비 매출 증가 폭이 커질 수 있었다. 그 결과 자산회전율이 급격히 상승했다.

반면 차입금 상환, 매입채무 감소 덕분에 재무레버리지는 2016년 2.49배에서 2017년 1.36배로 줄었다. 줄어든 재무레버리지는 ROE 감소 요인이다. 그럼에도 톱텍의 ROE는 순이익률과 자산회전율이 크게 개선된 덕분에 상승할 수 있었다. 재무상태는 안전해지면서도 영업을 통해 고수익을 창출하는 이상적인 모습을 갖추게 된 것이다.

단, 2018년 톱텍의 ROE는 2017년에 비해 하락할 것으로 예상된다. 업계는 OLED 수요 감소를 예상하고 있다. 4일 현재까지는 올해 공급계약 공시도 없는 상황이다. 업계의 전망처럼 OLED 수요 감소가 톱텍의 실적 감소로 이어진다면 자산회전율과 순이익률이 하락해 ROE가 떨어질 가능성이 크다.

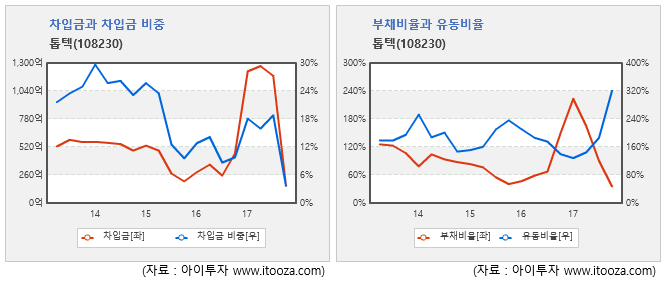

▷ 차입금 줄이기 성공.. 재무구조 안전

톱텍은 운영자금 확보를 목적으로 2016년 3분기 이후 2017년까지 3차례에 걸쳐 단기차입금 증가를 결정했다. 그 결과 차입금은 2016년 3분기 255억원에서 2016년 4분기 461억원, 2017년 2분기 1272억원으로 증가했다.

톱텍은 2016년 3분기 이후 급증한 차입금을 작년 하반기 대부분 상환했다. 2017년 2분기 1272억원을 기록했던 차입금은 2017년 4분기 164억원까지 감소했다. 차입금이 줄어든 덕분에 부채비율도 낮아졌다. 2017년 2분기 223%를 기록했던 부채비율은 4분기 35%까지 하락했다. 앞서 재무레버리지가 하락한 요인이다.

차입금에서 발생하는 이자비용도 일시적으로 증가했지만 재무에 부담을 주는 수준은 아니다. 2016년 8억원이던 이자비용은 2017년 21억원으로 2.6배 가량 증가했다. 그러나 2017년 톱텍의 영업이익이 2117억원임을 고려하면 이자비용이 재무구조에 크게 영향을 미치는 수준은 아니다.

4일 톱텍의 종가는 전일 대비 1.2% 오른 2만8000원이다. 4일 종가와 2017년 4분기 연환산 실적을 반영한 주가수익배수(PER)는 6.8배, 주가순자산배수(PBR)는 3.10배, 자기자본이익률(ROE)은 45.5%다.

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

[톱텍] 투자 체크 포인트

| 기업개요 17.08/21 | 디스플레이 및 자동차 등 자동화 설비(FA, Factory Automation)업체 |

|---|---|

| 사업환경 15.04/13 | ▷ 스마트 기기의 시장 확대로 AMOLED 시장은 꾸준히 성장 중 ▷ 나노섬유 및 2차전지 등 신기술 산업 고성장 중 |

| 경기변동 13.07/11 | ▷ 제조 업체들의 경기에 매우 민감 ▷ 기업의 신규 설비투자에 민감 |

| 주요제품 17.12/15 | ▷ FA사업부문 : 물류 및 장비시스템 (96%) ▷ 나노사업 : 나노멤브레인, 마스크, 도전성 도금품 및 점착품 (3.6%) ▷ 태양광사업 : 태양광 전지 및 모듈 생산에 필요한 발전시스템 : (0.3%) * 괄호 안은 매출 비중 |

| 원재료 17.12/15 | ▷ ROBOT : 이송장치(15.5%) ▷ SERVOMOTOR : 상하좌우이송장치(2.2%) ▷ 기타(77.7%) * 괄호 안은 매입 비중 |

| 실적변수 13.07/11 | ▷ 주요 매출처인 삼성전자와 삼성디스플레이(SMD)의 디스플레이 설비 투자 시 수혜 ▷ 나노섬유 시장 확대로 나노섬유 양샨장비 매출 확대 시 수혜 ▷ 태양광 업황 회복 시 수혜 |

| 리스크 16.09/06 | ▷ 높은 삼성 매출 의존도 |

| 신규사업 15.09/01 | ▷ 진행중인 신규사업 없음 |

위의 기업정보는 한국투자교육연구소가 사업보고서, IR 자료, 뉴스, 업계동향 등 해당 기업의 각종 자료를 참고해 지속적으로 업데이트 합니다. 톱텍의 정보는 2017년 12월 15일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[톱텍] 한 눈에 보는 투자지표

| 손익계산서 | 2017.12 | 2016.12 | 2015.12 |

|---|---|---|---|

| 매출액 | 11,366 | 3,875 | 2,288 |

| 영업이익 | 2,053 | 464 | 249 |

| 영업이익률(%) | 18.1% | 12% | 10.9% |

| 순이익(연결지배) | 1,496 | 259 | 127 |

| 순이익률(%) | 13.2% | 6.7% | 5.6% |

(자료 : 매출액,영업이익은 K-IFRS 개별, 순이익은 K-IFRS 연결지배)