티씨케이는 고체 SiC(실리콘카바이드, 탄화규소)와 고순도 흑연(Graphite) 제품인 그로워 핫존(Hot Zone Grower)을 생산한다.

고체 SiC는 반도체 웨이퍼 공정 시 플라즈마를 안정적으로 모아주는 부품이다. 반도체 선폭이 미세화되면서 2014년부터 실리콘 대신 고주파 플라즈마를 견디는 시간이 상대적으로 긴 고체 SiC가 주목 받았다. 핫존(Hot Zone)은 반도체와 태양전지에 사용되는 실리콘 잉곳 생산 장비로, 폴리실리콘을 녹이는 역할을 한다. 국내 최초로 티씨케이가 고순도 흑연 부품 생산에 성공했다. 고순도 흑연은 모기업인 TOKAI CARBON에서 구입하며, 이를 가공 후 코팅해 고순도 흑연제품으로 만든다.

▷ 불황 극복, 매출 실적 호조

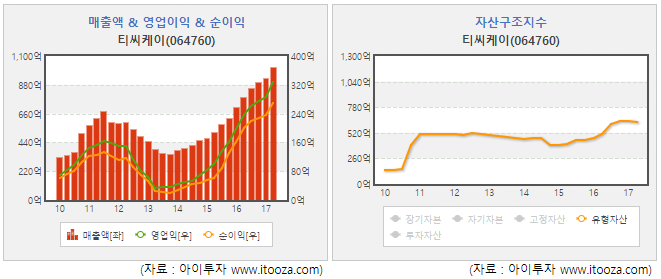

티씨케이는 두 번의 실적 변화 후 2013년부터 현재까지 호실적을 기록 중이다. 2017년 3분기 연환산(이하 별도재무재표 기준) 매출은 1141억원, 영업이익 398억원, 순이익 329억원이다. 작년 같은 기간보다 매출은 34%, 영업이익은 53%, 순이익은 50% 각각 성장했다. 특히 최근 3년 사이 티씨케이는 수출 시장을 확대했다. 2014년까지 약 10%에 머물던 매출 대비 수출 비중은 2016년 60%, 2017년 반기 54%로 절반 이상을 차지하고 있다.

실적 변화는 2010년과 2013년이 전환점이다. 2010년 반도체와 태양전지 수요가 회복되자, 그 해 티씨케이는 LED 서셉터 개발을 시작으로 같은 해 2분기 품질 테스트를 마쳤다. LED 서셉터는 반도체에 열을 가할 때 급격한 온도 상승으로 균열이 발생하는 것을 방지하는 데 쓰인다.

이후 2010년 4분기부터 매출은 눈에 띄게 달라졌다. 2010년 3분기 366억원이었던 매출은 4분기 511억원, 2011년 3분기 673억원까지 증가했다. 특히 2011년은 태양광 시장이 호황에 접어들면서 실적 개선이 진행된 것으로 보인다.

그러나 이후 2012년 LED와 태양광 시장 불황으로 성장은 부진했다. 추가 성장은 한정적이었으며, 오히려 2013년까지 매 분기 실적은 각각 전년 동기보다 줄었다. 가동률도 점점 떨어졌다. 2012년 64%이던 공장 가동률은 업황 부진으로 2013년 51%로 낮아졌다.

티씨케이는 2013년 매출 351억원을 시작으로 다시 성장기에 접어든다. 반도체 SiC 수주 증가 덕분이다. 기존 Si Ring 대비 3배 고가임에도 작업 시간 증가로 생산 효율을 제고할 수 있어 반도체/디스플레이 생산 기업들은 공급 확대를 요청했다. 이에 맞춰 티씨케이는 신규시설투자를 진행한다. 증설로 유형자산은 2014년 말 393억원에서 2017년 2분기 633억원으로 61%가량 늘었다.

▷ 신규시설투자, 매출 증가 이유

최근 매출 변화 원인은 증설에서 찾아볼 수 있다. 티씨케이는 SiC 부품과 관련하여 총 세 번의 신규시설투자를 감행했다. 2013년 이후 매출 대비 고체 SiC 비중은 점점 늘었다. 2013년 매출에서 17%를 차지하던 고체 SiC는 2017년 반기 79%를 차지한다.

세 번의 증설은 휴식기없이 계속됐다. 티씨케이는 2014년 말 고체 SiC 제품 수요 증가에 대응하기 위해 시설 투자를 했다. 이 증설은 2015년 4월 끝이 났다. 투자 금액은 약 202억원 정도다. 같은 달 SiC 제품 생산 능력 확대를 위해 다시 한번 증설했다. 이번에는 앞선 증설 투자금의 반 정도인 102억원으로 1년간 진행했다. 세 번째 증설도 두번째 증설에 이어 바로 추진했다. 2015년 4월부터 2016년 3월까지 SiC와 관련하여 생산 설비를 확대했다. 여기에 225억원을 사용했다. 이것으로 2년 반동안 세 차례에 걸친 총 투자 금액은 약 529억원이다.

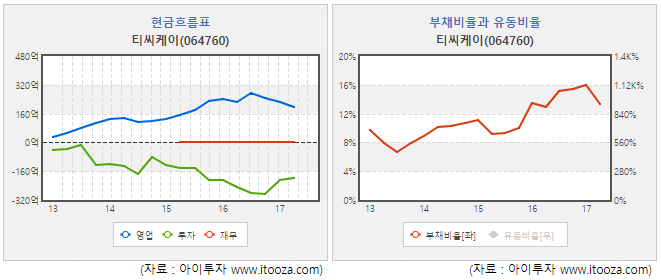

증설 자금은 대부분 자기자본을 활용해 충당한 것으로 보인다. 2013년 하반기부터 투자활동 현금흐름은 (-)폭이 커지며 하락세다. 꾸준한 투자활동이 매출 실적으로 이어져 영업활동 현금흐름은 점점 늘었다. 2017년 2분기 티씨케이 자본 중 이익잉여금은 1113억원이다.

티씨케이 재무구조는 안정적이다. 2013년 이후 부채비율은 16% 이하로 밑돌고 있다. 2017년 2분기 매입채무 44억원과 단기금융부채 67억원을 포함하여 164억원의 부채가 있으나, 자본 규모는 1234억원이다. 차입금도 미미한 수준으로 2017년 2분기 차입금 비중은 4.8%다.

▷ 현금회전일수와 ROE 개선세, 배당금↑

매출 성장에 맞물려 티씨케이 올해 2분기 현금회전일수는 2013년보다 줄었다. 2013년 2분기 273일에서 4년 후 2017년 2분기 157일이 됐다. 이는 재고자산 회전일수가 줄었기 때문이다. 재고자산 회전일수는 재고자산을 현금으로 회수하는 데 걸리는 일수를 말한다. 같은 기간 재고자산 회전일수는 217일에서 109일로 낮아졌다.

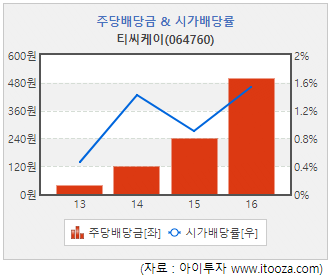

호실적에 따른 이익 증가로 ROE도 개선세다. 2013년 5.4%였던 순이익률은 2017년 2분기 26.7%로 높아졌다. 순이익률 영향으로 ROE는 2013년 2.4%에서 올해 2분기 21.9%다.

이익이 늘어나면서 배당 여력도 커졌다. 2013년 35원이었던 배당금은 2016년 500원으로 증가했다. 올해도 지난해와 같은 배당금을 지급한다고 가정하면 0.7% 배당수익률을 기대할 수 있다.

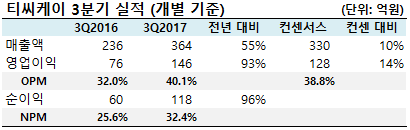

한편, 티씨케이는 11월 14일 3분기 실적을 공시했다. 2017년 3분기 매출액은 전년 동기 대비 55% 증가한 364억원, 영업이익은 93% 증가한 146억원, 순이익은 96% 증가한 118억원이다.

(자료 : 아이투자 www.itooza.com)

티씨케이는 전일(27일) 종가는 전일보다 1.9% 하락한 7만1600원이다. 올해 3분기 연환산 실적을 반영한 주가수익배수(PER)는 25배, 주가순자산배수(PBR)는 6.10배, 자기자본이익률(ROE)은 24.3%다.

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

[티씨케이] 투자 체크 포인트

| 기업개요 16.09/05 | 반도체·태양광·LED 장비에 쓰이는 고순도 흑연부품 제조사 |

|---|---|

| 사업환경 16.05/09 | ▷ 태양광산업은 주력 제품 가격하락으로 대부분의 업체들의 시설투자 계획을 보류하거나 취소한 상태 |

| 경기변동 13.06/10 | ▷ 반도체·태양광·LED 업황에 민감하지만, 소모품이란 특성때문에 실적 변동이 제한적 |

| 주요제품 16.11/21 | ▷ 반도체 공정 부품: (75%) ▷ LED·반도체 장비용 부품: (8%) ▷ 반도체용 고순도 흑연제품: (9%) ▷ 태양광용 고순도 흑연제품: (7%) * 괄호 안은 매출 비중 |

| 원재료 16.11/21 | ▷ 고순도 흑연(Graphite): 최대주주인 일본 토카이카본사에서 전량 매입 (99.5%) Graphite A 가격(14년 625만5000원 → 15년 571만4000원 → 16년 3분기 586만2000원) Graphite B 가격(14년 218만9000원 → 15년 204만6000원 → 16년 3분기 207만9000원) * 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 13.06/10 | ▷ 반도체·태양전지·LED 잉곳 생산업체들의 설비투자 증가시 수혜 |

| 리스크 16.11/21 | ▷ 해당사항 없음 |

| 신규사업 15.08/31 | ▷ 진행중인 신규사업 없음 |

위의 기업정보는 한국투자교육연구소가 사업보고서, IR 자료, 뉴스, 업계동향 등 해당 기업의 각종 자료를 참고해 지속적으로 업데이트 합니다. 티씨케이의 정보는 2016년 11월 21일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[티씨케이] 한 눈에 보는 투자지표

| 손익계산서 | 2017.9 | 2016.12 | 2015.12 |

|---|---|---|---|

| 매출액 | 923 | 894 | 619 |

| 영업이익 | 339 | 274 | 161 |

| 영업이익률(%) | 36.7% | 30.6% | 26% |

| 순이익(연결지배) | N/A | 227 | 132 |

| 순이익률(%) | N/A | 25.4% | 21.3% |

(자료 : 매출액,영업이익은 K-IFRS 개별, 순이익은 K-IFRS 연결지배)